Desde el punto de vista de la financiación de una startup, uno de los aspectos clave (y de los que las empresas reflexionan poco) es el cap table o «tabla de capitalización».

El cap table, que tiene un nombre muy cool, no es más que la representación en una tabla del reparto de la propiedad de la empresa; es decir, cuántas acciones posee cada uno de los socios de la empresa.

Dicho de otra forma, es la representación del «reparto de equity« que hemos hecho: cómo hemos repartido la tarta entre los socios y cómo hemos ido repartiendo la tarta con los nuevos socios que se han ido incorporando a la compañía.

El cap table, las rondas de inversión, las diluciones de socios para dejar entrar a nuevos y la valoración de empresas son aspectos que están íntimamente relacionados y los emprendedores deberían meditar sobre ello profundamente.

Una startup debería contar con una estrategia para financiarse y planificar el reparto de equity adecuadamente y estimar cómo va a ir cambiando su cap table con el tiempo así como va a ir evolucionando el valor de la compañía.

En estos días, además de asistir a Alhambra Venture, también estoy haciendo una pequeña ruta por nuestras aceleradoras dando un seminario sobre estrategia de financiación donde, precisamente, pongo mucho énfasis en planificar las necesidades de financiación y controlar el reparto de acciones, el valor de la compañía y los momentos en los que vamos a necesitar inyectar capital.

Así que, tras impartir el seminario, me parecía interesante plasmar en el blog algunas de estas ideas.

1. ¿Qué es el cap table?

Como ya he comentado al inicio, la expresión cap table se utiliza a la hora de hablar de la «tabla de capitalización» de una compañía y esto no es más que la representación (en una tabla) del reparto de la propiedad de la empresa.

Básicamente, es poner en una tabla cuánto porcentaje de la propiedad tiene cada socio y, lo más importante, qué grado de influencia/poder/derechos ejerce en la compañía.

¿Grado de influencia? ¿Derechos? ¿Acaso no son los socios iguales? Pues aunque se pueda pensar que sí, la realidad es que puede haber participaciones con derechos distintos:

- Los emprendedores, es decir, los fundadores de la startup, tienen participaciones ordinarias

- Los inversores pueden exigir unas participaciones diferentes con unos derechos políticos que les den mayor peso en las votaciones y así ejercer mayor influencia en la empresa: votos, derechos económicos, capacidad de veto en ciertas decisiones… No es raro encontrar participaciones especiales con nombres asociados a la ronda de financiación como participaciones clase A, clase B…

¿Por qué de esta diferenciación? Los inversores, una vez que entran en la compañía, se convierten en socios y quieren estar en las decisiones de gobierno de la misma (lo cual es lógico):

- Al inversor le preocupa que los socios puedan crear acciones sin su consideración y es algo que querrán controlar

- También quieren controlar cambios en la posesión de acciones

- Otros aspectos a controlar: préstamos que endeuden la compañía, ventas de propiedad intelectual de la empresa, pago de dividendos, operaciones que afecten a los activos…

- Vender la compañía es otro aspecto que también controlan los inversores

Dicho de otra forma, el inversor no está en las decisiones del día a día pero a través de sus derechos puede fijar mecanismos de control para proteger la gestión y, por tanto, poner el foco de los emprendedores en hacer crecer el negocio.

Para no irnos mucho por las ramas y no entrar en temas de consejos de administración y órganos de gobierno, volvamos a los aspectos prácticos sobre el cap table.

2. Los cambios en el cap table cuando una startup pasa por varias rondas de financiación

El cap table, al final, es un reparto de una propiedad; por tanto, siempre sumará 100% aunque, eso sí, el valor de la empresa debe aumentar y, por tanto, también aumentará el valor de nuestra participación (o eso es lo que debería ocurrir).

¿Qué provoca cambios en el cap table? La respuesta es simple, las operaciones que provocan cambios en la propiedad del negocio:

- incorporar nuevos socios a través de una ampliación de capital

- las transferencias de acciones

- los préstamos convertibles que se capitalizan

- los planes de acciones para empleados clave o ESOP (Employee Stock Option Plan)

Todos estos aspectos deberían estar previstos y, por tanto, los emprendedores deberían planificar todos estos hitos dentro de su estrategia de financiación.

De ahí la importancia a manejar estos conceptos y realizar planificaciones de las necesidades de financiación, del valor que tiene que alcanzar la compañía, de controlar bien cuánta caja está consumiendo el negocio (y cuánta nos queda) y, en el caso de abrir una ronda, hacerlo con margen de tiempo suficiente.

¿Y por qué planificar? Porque es la mejor manera de realizar simulaciones de las situaciones por las que va a pasar la compañía y definir los mejores escenarios para cada una de dichas situaciones.

En temas de financiación, mi recomendación es no improvisar y, por supuesto, no ir regalando acciones. Un mal reparto hoy, sin duda, puede cerrarnos puertas en rondas futuras y, por tanto, lastrar el futuro de la compañía.

3. El cap table deseable

Como decía, el cap table se planifica a futuro pero, por supuesto, debe partir de un reparto inicial de equity razonable entre los socios fundadores.

¿Qué porcentaje de equity deben manejar los socios fundadores? Evidentemente, el 100% en el inicio pero este reparto no tiene que ser a partes iguales (como ya hemos hablado alguna vez):

- El equipo que está a tiempo completo y, por tanto, tiene una mayor dedicación tiene sentido que se vea reflejado con una mayor participación

- El «emprendedor líder» que, normalmente, ejerce de CEO y hace de «pegamento» entre los miembros del equipo también suele tener una participación mayor porque es una forma de retenerlo y evitar que se desmotive

- Hay que pensar en el futuro desde el presente y, por tanto, pensar en cómo vamos a retener a los miembros clave del equipo que se han ido sumando. Hay que tener en la cabeza que se debe reservar un 15-20% para motivar y premiar a miembros del equipo que tenemos que retener o que habrá que sumar para hacer que el negocio crezca

- Ojo con las participaciones que se van ofreciendo a mentores y advisors o las que retienen antiguos socios que ya no están en el negocio (pero que estuvieron inicialmente participando en él). Hay que pensar bien este tipo de operaciones y evaluar si vamos a dar acciones a «aves de paso» o si bien vamos a contar con socios que permanezcan con nosotros durante todo el viaje

Una vez hecho el «primer reparto de tarta» tenemos que pensar en las incorporaciones futuras de inversores y cómo nos vamos a diluir para darles entrada.

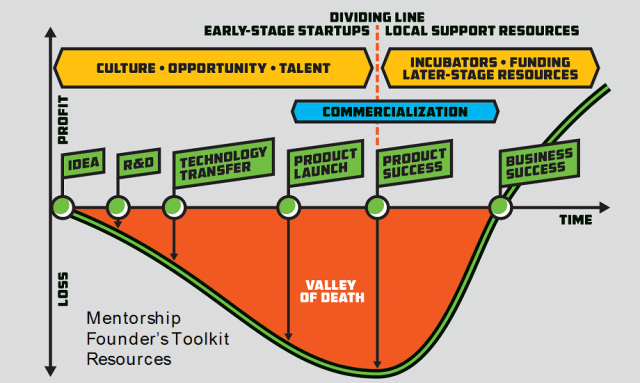

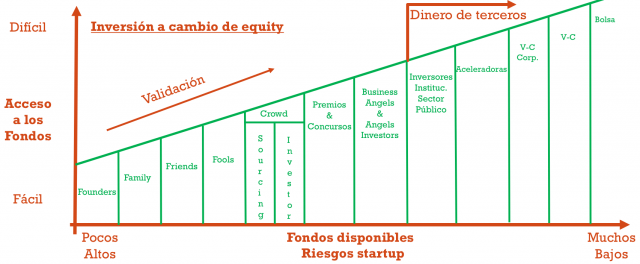

Las fuentes de financiación, como hemos comentado alguna vez, dependen del estado en el que esté nuestro negocio y esto marcará cuánto necesitamos y quién será nuestro socio a incorporar.

El recorrido lógico es dinero de los fundadores, dinero de nuestro entorno cercano (FFF o Family, Friends and Fools), Business Angels, venture-capital en fase seed, serie A (VC), serie B (VC), serie C (VC)…

Cada una de estas operaciones nos diluirá como socios y nos hará ceder una participación del negocio a cada uno de estos nuevos socios. ¿Qué es lo razonable? ¿Cómo debemos planificar estas incorporaciones?

Una medida razonable podría ser la siguiente (y está dentro de mercado):

- El entorno cercano (FFF) que invierte más en el equipo que en el negocio y, posiblemente, poco tenga que aportar al negocio, no debería adquirir más de un 10% de la propiedad en esta primera ronda de financiación de la compañía

- Los Business Angels van a entrar para aportar algo más que dinero, en teoría tienen que ayudar con contactos y experiencia. Nuestro MVP debe estar en mercado y tener algunos clientes ya, por tanto, nuestro modelo de negocio debe estar validado. Así que lo razonable debería ser una cesión del 15% de la propiedad

- El Venture Capital, según comentaba KFund, se siente cómodo con un 20% y, más o menos, eso debería ser la dilución ideal en cada una de las rondas (seed, serie A, serie B, etc.)

Una forma de ver toda esta evolución es con la siguiente tabla (que, por cierto, debería servirnos de referencia para planificar el futuro de nuestra startup), es muy buen resumen de Pablo Ventura de KFund:

| Tipo de socios | Momento Inicial | Entrada FFF | Ronda BA | Ronda VC Seed | Ronda Serie A | Ronda Serie B | Ronda Serie C |

|---|---|---|---|---|---|---|---|

| Fundadores | 100% | 90% | 77% | 61% | 49% | 39% | 31% |

| FFF | 10% | 9% | 7% | 5% | 4% | 3% | |

| Business Angels | 15% | 12% | 10% | 8% | 6% | ||

| VC Seed | 20% | 16% | 13% | 10% | |||

| VC Serie A | 20% | 16% | 13% | ||||

| VC Serie B | 20% | 16% | |||||

| VC Serie C | 20% |

Existen herramientas como Captable.io que pueden servir de ayuda a la hora de hacer este tipo de simulaciones, también existen buenos tutoriales en la red y también podéis usar este archivo Excel para hacer pruebas (que me dieron en un seminario al que asistí sobre el tema).

4. La relación entre las rondas, las valoraciones y el cap table

Hasta ahora hemos hablado del cap table como herramienta para visualizar el reparto de la propiedad de una compañía y ver cómo cambia la propiedad conforme entran nuevos socios (normalmente inversores) en la compañía.

Sin embargo, faltan dos aspectos clave que están relacionados: el valor de la compañía y las necesidades de financiación, es decir, el tamaño de la ronda.

Cuando entra un inversor, sea del tipo que sea, en una compañía se fija una valoración de la empresa y un ticket, es decir, a cuánto asciende la ampliación de capital que se realiza.

Si fijo un valor de empresa y cuánto dinero voy a invertir, automáticamente estoy fijando el porcentaje de propiedad del negocio que se cede al inversor y, por tanto, su «puesto» en el cap table.

Esto es muy importante porque, precisamente, las rondas prematuras o mal planificadas tienen efectos en la valoración y, claro está, en el cap table (lo cual nos afectará en operaciones futuras).

Teniendo en cuenta estos aspectos, una ruta razonable basada en valoraciones de mercado y la evolución del cap table descrita anteriormente sería la siguiente tabla que definió KFund:

| Tipo de socios | Momento Inicial | Entrada FFF | Ronda BA | Ronda VC Seed | Ronda Serie A | Ronda Serie B | Ronda Serie C |

|---|---|---|---|---|---|---|---|

| Fundadores | 100% | 90% | 77% | 61% | 49% | 39% | 31% |

| FFF | 10% | 9% | 7% | 5% | 4% | 3% | |

| Business Angels | 15% | 12% | 10% | 8% | 6% | ||

| VC Seed | 20% | 16% | 13% | 10% | |||

| VC Serie A | 20% | 16% | 13% | ||||

| VC Serie B | 20% | 16% | |||||

| VC Serie C | 20% | ||||||

| Ampliación de capital | 50 K€ | 150 K€ | 500 K€ | 2 M€ | 7,5 M€ | 20 M€ | |

| Valor de la empresa | 500 K€ | 1 M€ | 2,5 M€ | 10 M€ | 37,5 M€ | 100 M€ |

Uno mira esta tabla y, seguramente, se venga a arriba pensando en el valor de su empresa y las rondas de financiación. Sin embargo, ¿mi negocio vale lo que dice esta tabla?

Esta es la gran pregunta que uno se debe plantear y por eso es tan importante planificar nuestra estrategia de financiación:

- Cada ronda implica marcar un hito de evolución en nuestra compañía y, por tanto, nuestro negocio debe haber evolucionado como para sostener el valor esperado en la ronda

- ¿Contamos con dinero como para cumplir los hitos de crecimiento del negocio entre una ronda y la siguiente?

- ¿Tengo acceso a fondos e inversores? ¿Estoy en disposición de negociar? ¿Qué evolución hemos tenido y en cuánto tiempo?

El valor de la empresa es un número que encierra muchas cosas y, entre ellas, la principal es la ejecución.

Sin ejecución, el valor no se sostiene y este es el gran peligro de la «borrachera» de aceleradoras e incubadoras que tenemos a nuestro alrededor. Parece que el objetivo de una startup sea buscar inversión en vez de ejecutar y, claro está, lo van a tener muy complicado.

Una forma simple de verlo es:

- La ejecución baja la incertidumbre porque elimina riesgos tecnológicos y de implementación

- Tener primeros clientes no permite validar el negocio y muestra market-fit lo cual nos lleva a tener tracción y demostrar que tenemos un negocio

- Tener tracción, y cuanta más tengamos, demuestra que somos buenos ejecutando nuestro negocio y nos abre nuevas opciones para financiarnos

- Tener negocio y clientes hace que nuestra empresa valga más

- Si nuestra empresa vale más, el valor de nuestras acciones también valdrá más

5. Aspectos clave a tener en cuenta

Después de todo lo que hemos comentado, creo que es interesante hacer algún repaso práctico a modo de síntesis y, además, reflexionar sobre aspectos y situaciones clave:

- Ojo con las situaciones complejas con socios que tienen condiciones especiales como, por ejemplo, que no se diluyen. Esta situación genera una cap table singular en la que hay socios que no se diluyen nunca y puede generar algún que otro ruido. He visto esto en advisors y también con condiciones derivadas de spin-offs universitarias.

-

Lo peor para negociar son las prisas porque si el tiempo corre en nuestra contra, y nos hace falta el dinero con urgencia, bajaremos la valoración para que la negociación sea más rápida. ¿El problema? Bajamos la valoración, sube el porcentaje de propiedad que cedemos y, además, condicionamos las rondas futuras.

-

En una ronda típica, la dilución nunca debería estar por encima del 20%; es la mejor manera de garantizar que los fundadores mantienen un porcentaje de propiedad relevante cara a futuras operaciones.

-

Ojo con las valoraciones extremadamente altas. Aunque puede estar genial que la dilución sea baja, cara al futuro estaremos sembrando unas expectativas de crecimiento muy altas y nos obligará a sostener ese valor. ¿El problema? Si no cumplimos objetivos, la valoración para la siguiente ronda tendrá que bajar y eso es algo que no gusta a nadie.

-

Hay que tener precaución con encadenar rondas pequeñas porque nos van a obligar a «pisar el acelerador» y conseguir tracción para encarar las siguientes rondas. ¿El motivo? Nos quedamos sin dinero pero no conseguimos aumentar de manera sustancial el valor de la compañía y eso obligará a correr más. Esto es algo que podemos ver con este ejemplo:

| Tipo de socios | Momento Inicial | Entrada FFF | Ronda BA | Ronda BA 2 | Ronda VC Seed | Ronda Serie A | Ronda Serie B |

|---|---|---|---|---|---|---|---|

| Fundadores | 100% | 90% | 77% | 65% | 55% | 41% | 31% |

| FFF | 10% | 9% | 7% | 6% | 5% | 3% | |

| Business Angels | 15% | 13% | 11% | 8% | 6% | ||

| Business Angels 2 | 15% | 13% | 10% | 7% | |||

| VC Seed | 15% | 11% | 8% | ||||

| VC Serie A | 25% | 19% | |||||

| VC Serie B | 25% | ||||||

| Ampliación de capital | 30 K€ | 100 K€ | 150 K€ | 300 K€ | 1 M€ | 4 M€ | |

| Valor de la empresa | 300 K€ | 667 K€ | 1 M€ | 2 M€ | 4 M€ | 16 M€ |

- El tiempo que dedicamos a las rondas de financiación es tiempo que no estamos vendiendo nuestro producto, así que hay que tener en cuenta que las rondas consumen tiempo y recursos

-

Igual que nuestro negocio se define en el «plan de negocio», nuestra estrategia de financiación también debe definirse y tiene que ser coherente con el desarrollo de nuestra empresa.

-

Nuestro cap table, en el fondo, es un registro del histórico de nuestra startup: quiénes son nuestros socios, cómo han entrado en la compañía… Es una historia que debe tener sentido y debe ser comprensible por los futuros socios.

-

El tiempo que pasa entre una ronda y otra debería estar marcado por dos cosas: qué hitos vamos a alcanzar para incrementar el valor de nuestro negocio y a qué ritmo consumimos caja para llevar la empresa a este destino. Eso sí, el plan debería tener un colchón de un 15% porque, seguramente, en algo nos terminaremos desviando (o la ronda podría tardar más de la cuenta en cerrarse).

Y si has llegado hasta aquí, creo que te habré dejado algunas ideas para reflexionar y, de esta forma, puedas preparar mejor la estrategia para financiar tu startup.

Espero que todo esto te pueda ser de utilidad.

Imágenes: StartCo y Startup Stock Photos

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

Muy buena informacion, Gracias

Gracias a ti por leerlo!

Muy buena información en la Web y el artículo en particular:

¿En las sucesivas rondas de financiación, las primas de asunción son abonadas por los nuevos inversores o también por los preexistentes que acuden a la ampliación de capital?

Gracias

Muchas gracias por tus comentarios Antonio. Cuando hablas de «prima de asunción», ¿te refieres a prima de emisión verdad? Cuando se hace una ampliación de capital, formalmente, el dinero que aportan los inversores va a capital social y prima de emisión y con la prima lo que se modela es la diferencia entre el valor de las acciones de los inversores que estaban y los nuevos.

Por tanto, es algo que a nivel formal solamente ven los nuevos inversores que se incorporan.

Tienes más información en este post que te recomiendo: http://blog.thecrowdangel.com/blog/prima-asuncion/

Saludos!!

Esta bueno, lo que no me queda claro es la valorización de la empresa que lograste en los gráficos que mostraste.

Entiendo que si mis FFF ponen un ticket de 50 K x el 10%, el valor de mi empresa sea de 500.000 K, también entiendo que si mi BA pone 150.000 K x el 15% el valor de mi empresa sea un 1.000.000 M, pero lo que no logro entender es que a medida que avanzo en tipos de inversionistas FFF/ BA / VC, etc .. mi compañía se va valorizando con cada inversión y no con cada una independiente..

Si vuelvo al ejemplo de arriba ::entiendo que si mi BA pone 150.000 K x el 15% el valor de mi empresa sea un 1.000.000 M:: en que parte de la valorización de 1.000.000 estoy considerando los 50 K que pusieron los FFF ?

Gracias por ayudarme a entender esto 🙃

Hola Esteban, en teoría los 50K que pusieron tus primeros inversores te ayudaron a conseguir hitos en tu empresa que han hecho que valga más. Por ejemplo, ya tienes un producto que lanzar al mercado, tienes clientes interesados, algún piloto pagado… estos hitos dan valor a la empresa y hacen que pase de valer 500K a valer 1M y, por tanto, la participación de tus inversores se ha revalorizado, ahora tienen acciones de algo que vale más.

[…] Cap Table (Tabla de Capitalización): documento que detalla la estructura de propiedad de una empresa, incluyendo accionistas y porcentajes de participación. Si quieres profundizar en este concepto, revisa este artículo del blog. […]

[…] pero ampliamente aceptada, es que cada ronda de financiación no debería suponer más de un 20% de dilución, como recomienda KFund. Ceder un 40% o 50% en la ronda semilla es casi una sentencia de muerte para futuras […]